O Diagnóstico

O Plano de Desenvolvimento Socioeconômico da Região tem a finalidade de buscar, de forma efetiva, a transformação da realidade socioeconômica dos doze municípios que compõem a região da AMREC.

Dados Qualitativos

______

Com base na escuta ativa de mais de 800 participantes que estiveram nas 12 reuniões individuais por município e, também, da Consulta Pública em que os cidadãos puderam dar sua contribuição, obtivemos os resultados sobre os desafios, potencialidades e sonhos.

Desafios

___

Os participantes dos 12 municípios, cujas reuniões foram realizadas separadamente, depois de refletirem sobre as questões que envolviam o desenvolvimento da região, foram convidados a pensar sobre os desafios para que os municípios e região devem superar de modo a desenvolverem de forma integrada. A seguir, estão os desafios referenciados nas reuniões com os municípios, a partir da qual emergiu a síntese da região.

Foram seis os desafios identificados que mais influenciam no desenvolvimento socioeconômico da Amrec.

I – Na diversificação econômica, os participantes destacaram que os municípios não possuem pluralidade na sua economia, ficando ancorados em poucas áreas para emprego e renda. Além disso precisa de fomento para o empreendedorismo.

II – Na educação, há carência de mão de obra qualificada, educação profissionalizante e estrutura física para atender as necessidades da região.

III – Na infraestrutura, os participantes salientaram a urbanização, o saneamento, segurança, a mobilidade/logística como atributos essenciais que justificam a infraestrutura como um desafio atual.

IV – Sobre planos de desenvolvimento, identificaram a ausência de informações relacionadas à execução dos planos municipais e regionais.

V – No turismo, a falta de integração regional para o turismo enfraquece-o na região, além da necessidade de ampliação da infraestrutura para essa atividade.

VI – Para os recursos naturais, é preciso melhorar a utilização da água e da energia e a gestão de resíduos, além da utilização turística consciente para preservação da natureza.

A comunicação e a tecnologia foram desafios apontados como transversais entre todos os desafios elencados anteriormente.

Potencialidades

___

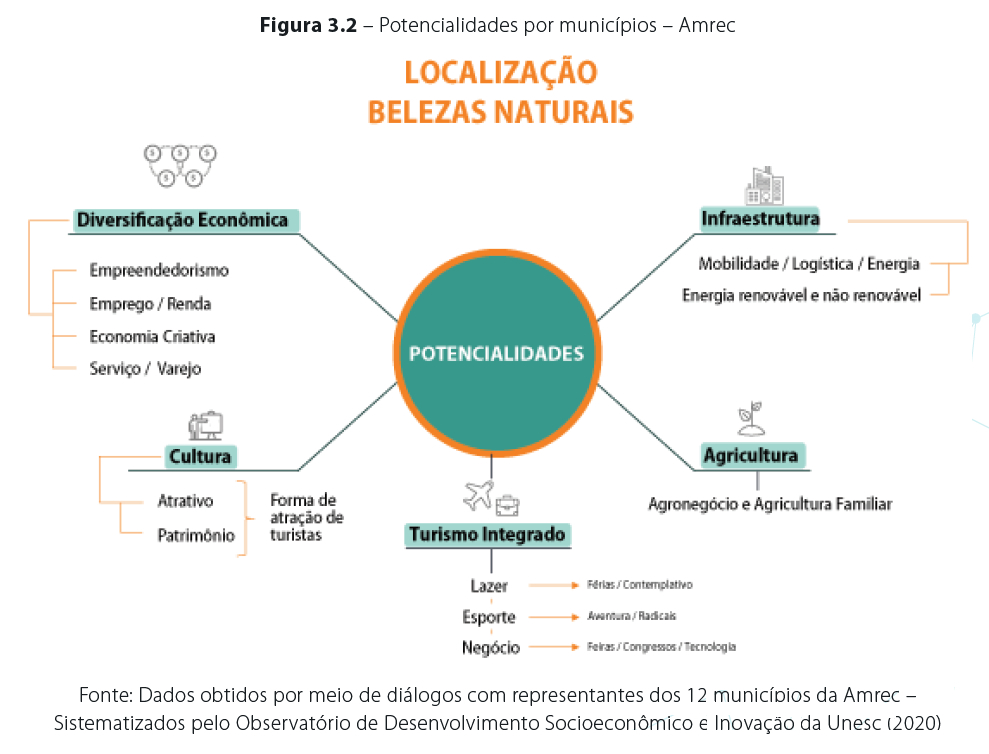

Nessa mesma etapa, no segundo momento das reuniões, os participantes foram estimulados a discutirem em pequenos grupos sobre os aspectos positivos do município e região. Diante desse movimento, quanto às potencialidades, os integrantes destacaram os aspectos positivos e fortalezas, ou seja, as competências essenciais de cada município considerando a integração da região, reconhecidas pela sociedade.

A beleza natural foi destacada como elemento transversal na região, o qual favorece o turismo de férias, ecológico, de aventura. Além da natureza exuberante, a posição geográfica pode ser potencializada por investimentos em logística e mobilidade urbana. Outro fator é a capacidade cultural devido às suas histórias, com inúmeros atrativos e patrimônio cultural, herança da colonização europeia.

Também evidenciaram que há possibilidade na região de diversificação econômica a partir da integração da região, potencializando a agricultura como um vetor econômico, sobretudo a agricultura familiar e orgânica.

Há ainda o existe o potencial para a produção de energia limpa, renovável e sustentável, com vistas a garantir a preservação do meio ambiente. A energia não renovável foi também evidenciada, porém em menor frequência na visão dos participantes, associada à construção de termoelétricas e produção de energia com os rejeitos do carvão.

Sonhos

___

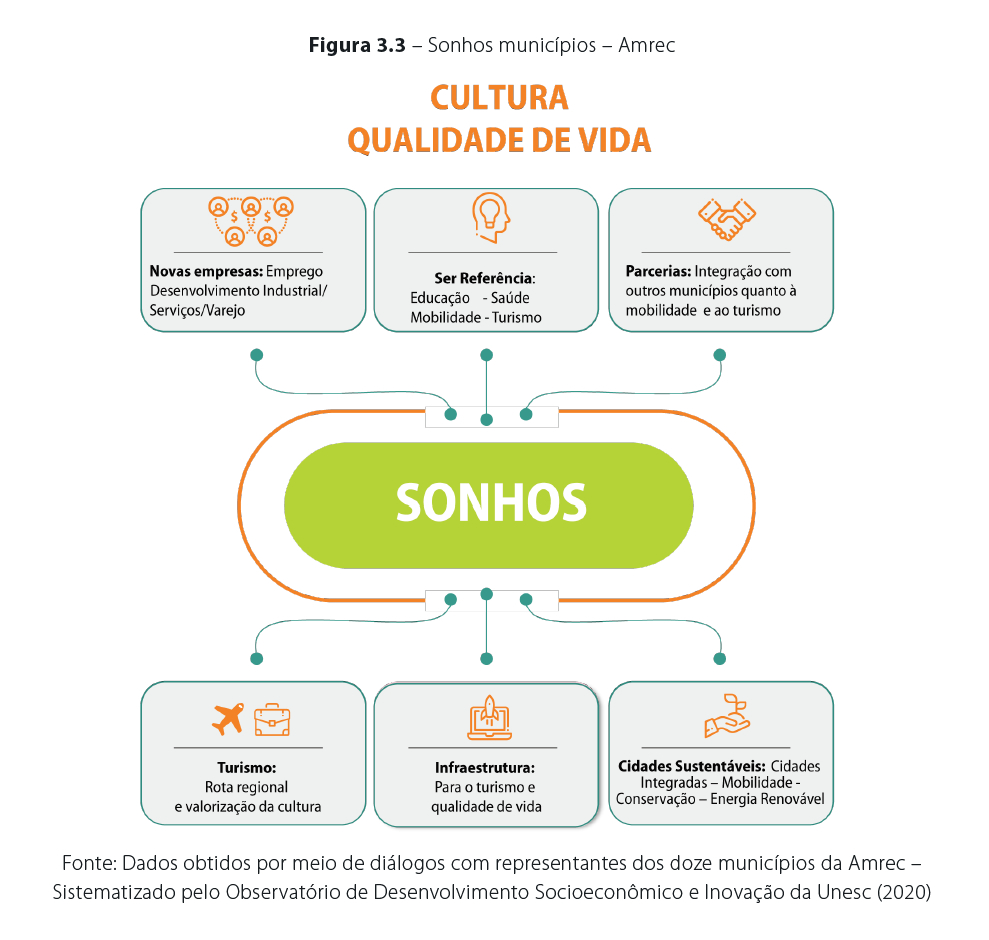

Por fim, como última atividade da noite, os munícipes abordaram seus sonhos para a região, como eles idealizam a Amrec. Logo, com base nessa contribuição coletiva e democrática, apresentamos a síntese dos sonhos apontados, por município e para a região da Amrec.

Valorização da cultura e qualidade de vida foram destaques e considerados transversais pelos participantes dos 12 municípios. Eles desejam que a região seja reconhecida pela elevada qualidade de vida, pela sua beleza, pela sua sustentabilidade em todos os domínios. Também sonham com novas vertentes econômicas que possibilitarão melhor remuneração e manutenção das pessoas na região.

Dados Quantitativos

______

Com o intuito de subsidiar as reflexões dos participantes na construção coletiva do Plano, foi apresentada pesquisa com dados secundários acerca do comportamento de alguns indicadores mensurados para a Amrec. Os dados secundários foram coletados em diversas bases de dados, como Instituto Brasileiro de Geografia e Estatística (IBGE), Relação Anual de Informações Sociais (Rais), Banco Central, Fundação Getúlio Vargas (FGV), Secretária de Estado da Fazenda, Ministério da Economia (ME), Ministério da Educação, entre outros. No que diz respeito aos valores monetários, os dados foram tratados considerando o efeito do nível de preço para o período analisado, tendo como base no ano de 2018. Indicadores relacionados à movimentação econômica, ao nível de emprego, às finanças públicas, ao comércio exterior, à educação, à produtividade e à população, entre outros foram considerados no diagnóstico socioeconômico e foram utilizados como base para identificar as principais cadeias produtivas da região carbonífera. O cálculo dos coeficientes, relacionados aos modelos econômicos para identificar as variáveis, que determinam o crescimento econômico, e os setores-chave, foram realizados utilizando modelos contemporâneos referentes à análise de dados em painel dinâmico.

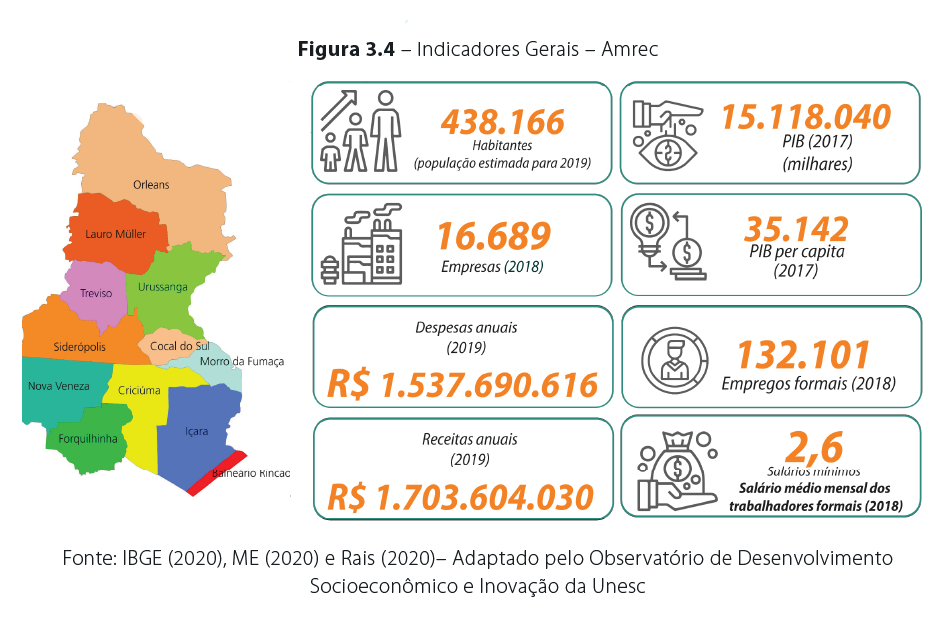

Em termos gerais, a região deve alcançar na próxima década um total de meio milhão de habitantes, possuindo hoje mais de 440 mil habitantes, conforme estimativas oficiais de 2020. O número de empregos formais é de 132 mil e o número de empresas formais é de 16.700, o que representa um índice de quase oito empregos por empresa. Aproximadamente 30% da população da região possui algum tipo de emprego formal. A média salarial de 2,6 salários mínimos também é um indicador importante, uma vez que sinaliza um poder aquisitivo acima da média nacional e estadual.

As receitas públicas geradas, de 1 bilhão e 700 mil reais, é um dado a ser considerado para o poder público, uma vez que reforça a importância dos empreendimentos locais, principalmente os de inserção estadual, nacional e internacional.

Esses números representam um quadro geral do potencial de crescimento para o qual se deve garantir políticas públicas necessárias. Para atender as expectativas de desenvolvimento dos empreendimentos e da inovação regional, é necessário investimentos em melhorias na infraestrutura, políticas de incentivo fiscal por meio de parcerias entre poder público, iniciativa privada e instituições de pesquisa bem como na redução dos entraves burocráticos do poder público. A figura 3.4 apresenta alguns indicadores gerais dos municípios que compõem a Amrec.

Indicadores de População e Educação

___

Na figura 3.5, são apresentadas as estimativas da população para cada um dos 12 municípios da região carbonífera. Nota-se que pouco mais de 6% da população catarinese reside nos municípios da região. Precebe-se ainda que aproximadamente 62% da população reside nos municípios de Criciúma e Içara. Verifica-se que a densidade demográfica retrata que os municípios com uma grande quantidade de habitantes não possuem necessariamente um grande número de habitantes por metro quadrado. Destaca-se que Cocal do Sul, mesmo estando na 7ª colocação em quantidade de habitantes, está em 2º lugar em densidade demográfica. Isso significa que o município tem maior concentração de habitantes por metro quadrado, que os outros cinco colocados anteriores, perdendo apenas para Criciúma, que possui a maior quantidade de habitantes e a maior densidade demográfica. Esse dado de Cocal do Sul sinaliza uma maior densidade demográfica e indica uma tendência maior de possuir os típicos problemas urbanos decorrentes da alta concentração de pessoas, resguardadas as devidas proporções que os demais colocados sequencialmente. Nessa ótica, é preciso pensar de maneira diferenciada o planejamento urbano e a ocupação territorial, assim como o plano diretor como um todo para resguardar o crescimento futuro e evitar transtornos maiores nesses aspectos de concentração demográfica para toda a região.

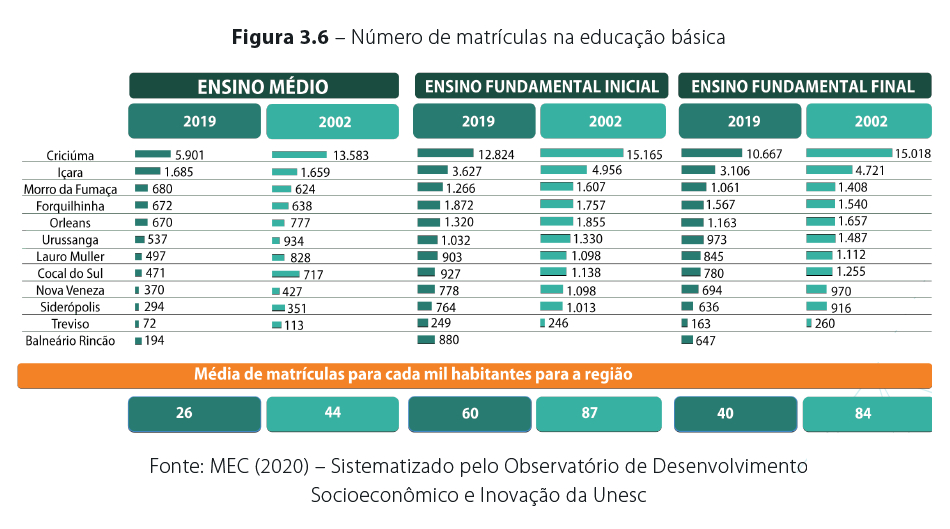

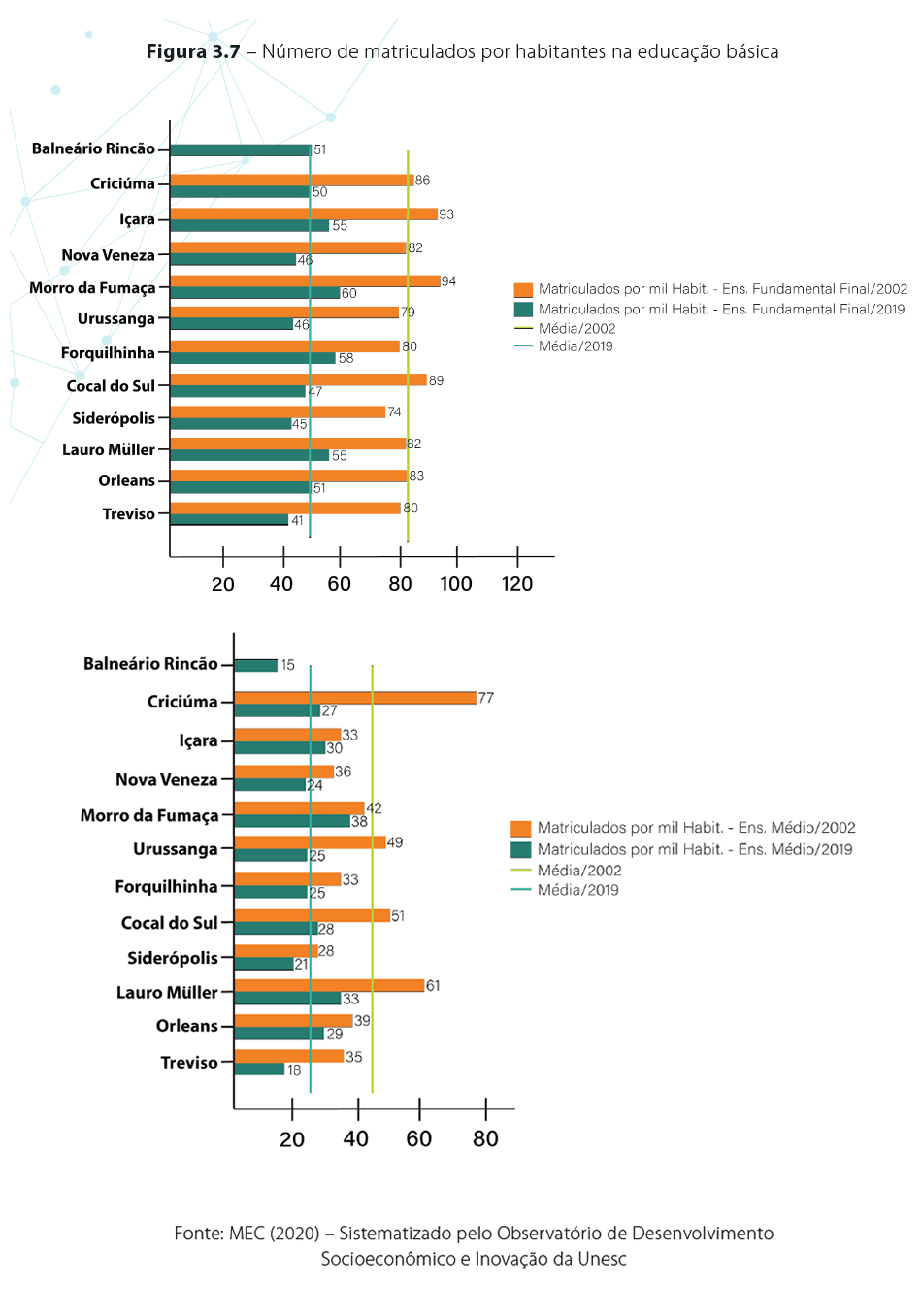

O crescimento do número de alunos das redes de ensino sinaliza o desenvolvimento regional. Não se pode deixar de considerar que a mão de obra especializada e qualificada é uma variável que requer elevada prioridade nos planos referentes ao cenário presente e futuro. A figura 3.6 apresenta alguns indicadores relacionados ao número de matrículas para o ensino médio e ensino fundamental.

Observa-se pela figura 3.7 que o número de matrículas por 1.000 habitantes no ensino médio da região reduziu consideravelmente nos últimos anos. Por exemplo, em 2002 o número de matrículas para cada 1.000 habitantes era de aproximadamente 80 alunos, e em 2019 esse número reduziu-se para 50 alunos. Esse fator pode ser explicado pelo crescimento populacional e a queda do número de filhos por família.

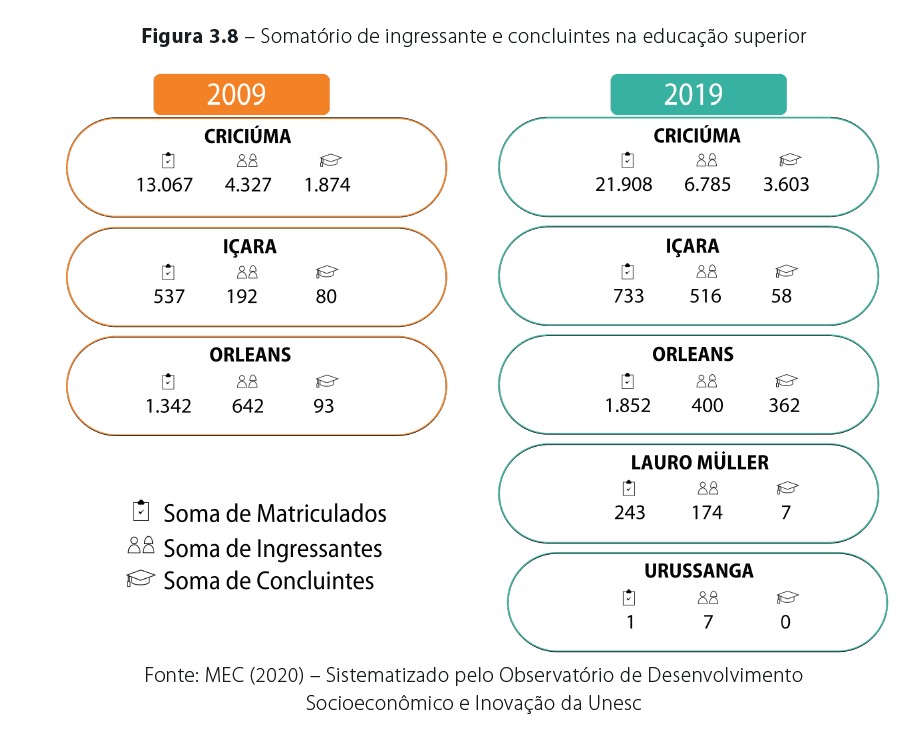

No mesmo sentido, é preciso intensificar os empreendimentos e as oportunidades de negócio na região para que não haja uma fuga de mão de obra qualificada, formada na Amrec, para outras regiões com remuneração maiores. É preciso reforçar os potenciais da região durante a educação básica com vistas a reforçar o sentimento de pertença, a valorização local e de que todos fazem parte e são corresponsáveis pelo desenvolvimento regional. A figura 3.8 apresenta alguns números relacionados à educação superior.

Despesa e Receita Pública – Amrec

___

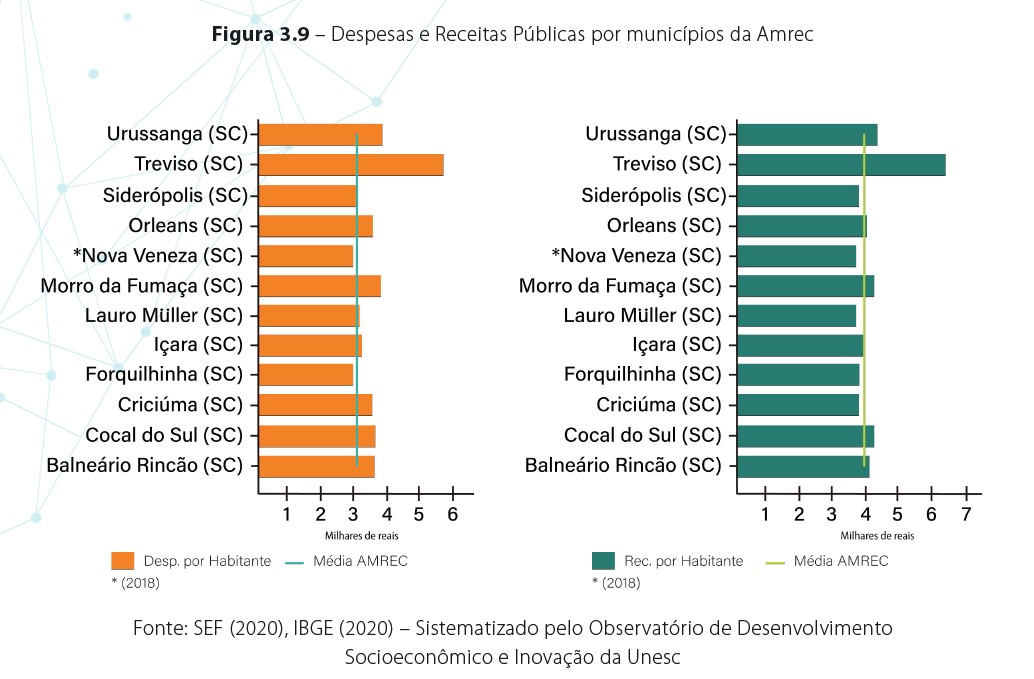

As informações coletadas sobre as Finanças Públicas sinalizam um cenário muito próximo entre todos os municípios da Amrec, com indicadores de despesa por habitante ligeiramente abaixo da receita. Essa constatação sinaliza uma folga relativamente pequena entre a arrecadação dos municípios comparada com as despesas.

Esses indicadores sinalizam algumas possibilidades:

a) a preocupação dos municípios com a lei de responsabilidade fiscal, mantendo os gastos abaixo do arrecadado, o que pode representar, em algumas circunstâncias, a falta de investimentos em determinados setores e a necessidade de planejamento de médio e longo prazos nos projetos que exigem maiores recursos;

b) a necessidade de aumento da arrecadação dos municípios e a redução dos gastos públicos para garantir a realização de novos investimentos que precisam de grandes aportes.

Quanto maior for a margem de arrecadação dos municípios sobre as despesas maior será a independência frente à necessidade de captação de recursos públicos estaduais e federais para realização de obras locais.

A média de despesa dos municípios é pouco mais de 3 mil reais por habitante, enquanto a receita está próxima de 4 mil reais por habitante.

Indicadores Econômicos

___

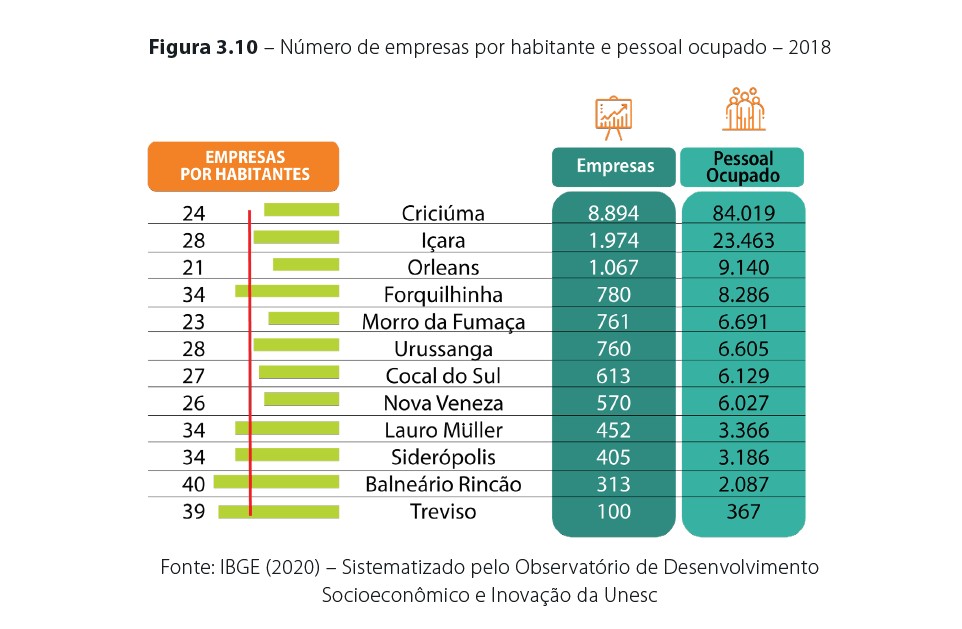

A figura 3.10 retrata o número de empresas por habitantes para cada um dos municípios da região. Esse indicador sinaliza os municípios que, proporcionalmente à própria população, possuem uma quantidade de empreendimentos em funcionamento. Quanto menor o número de empresas por habitantes, melhor o resultado, pois demonstra que a quantidade de empresas é alta em comparação com a quantidade de munícipes. Convém destacar os municípios que apresentaram indicadores abaixo de 30 habitantes por empresa, como: Orleans (21), Morro da Fumaça (23), Criciúma (24), Nova Veneza (26), Cocal do Sul (27), Urussanga (28) e Içara (28). A média da região carbonífera ficou em 29,89 habitantes por empresa.

Os valores repassados aos municípios a partir da arrecadação de impostos devem ser potencializados com políticas de incentivo para a emissão de notas fiscais e redução da sonegação bem como o acompanhamento sistematizado pelos municípios quanto ao cálculo e pagamento.

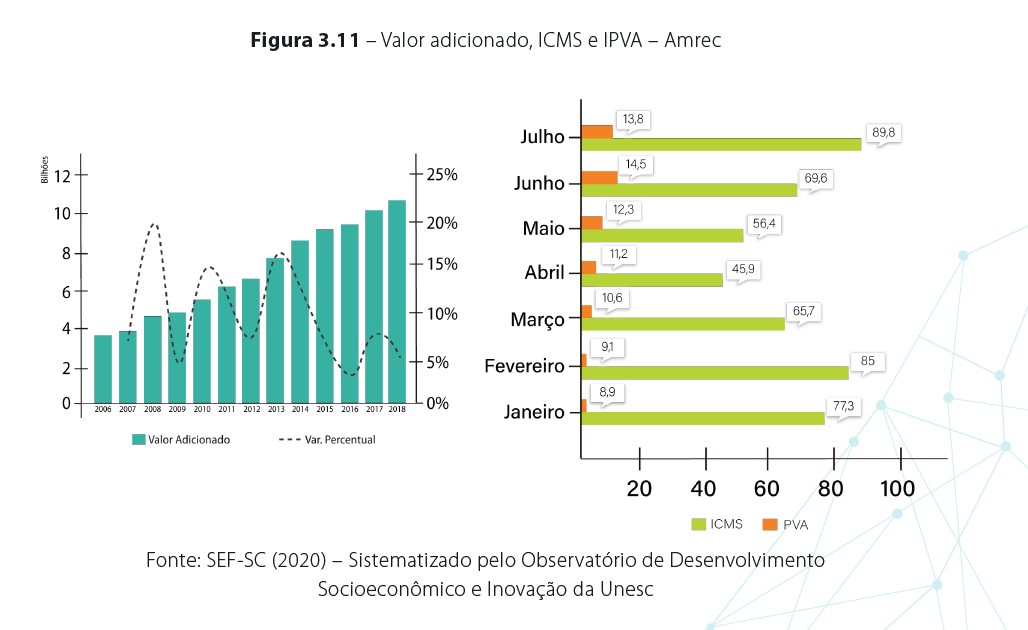

O valor adicionado total para os municípios da Amrec foi de aproximadamente 11 bilhões em 2018. O crescimento, em comparação com o ano de 2017, foi mais de 5%. Em julho de 2020, o total do ICMS arrecadado nos municípios da região carbonífera foi aproximadamente 90 milhões de reais, enquanto o IPVA,

para o mesmo período, foi de 13,8 milhões de reais.

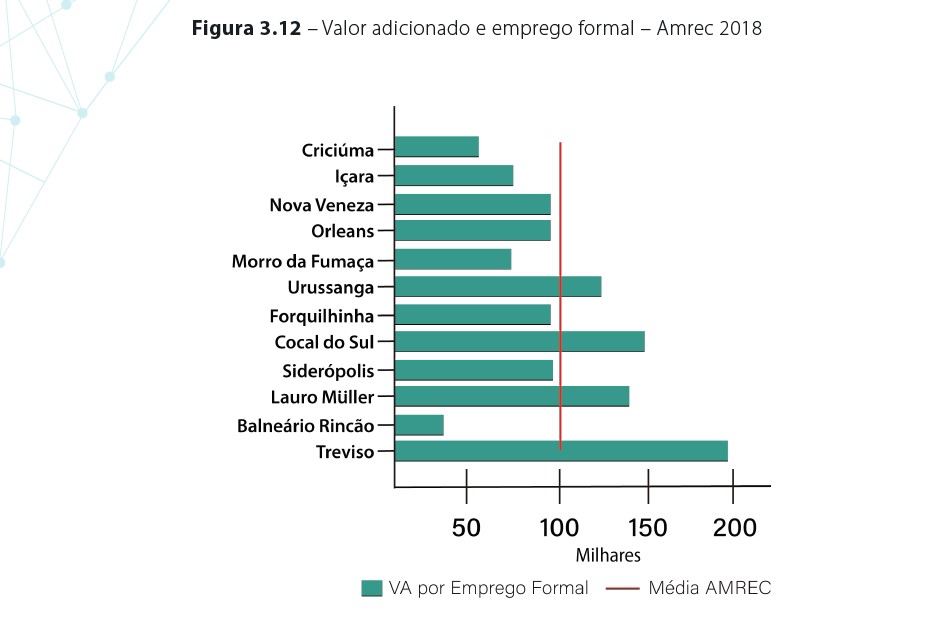

A figura 3.12 apresenta o valor adicionado gerado a partir de cada emprego formal existente na região carbonífera. Cada trabalhador adiciona para a economia da região cerca de 100 mil reais. Os municípios de Treviso, Lauro Müller, Cocal do Sul e Urussanga apresentam valores acima da média da região.

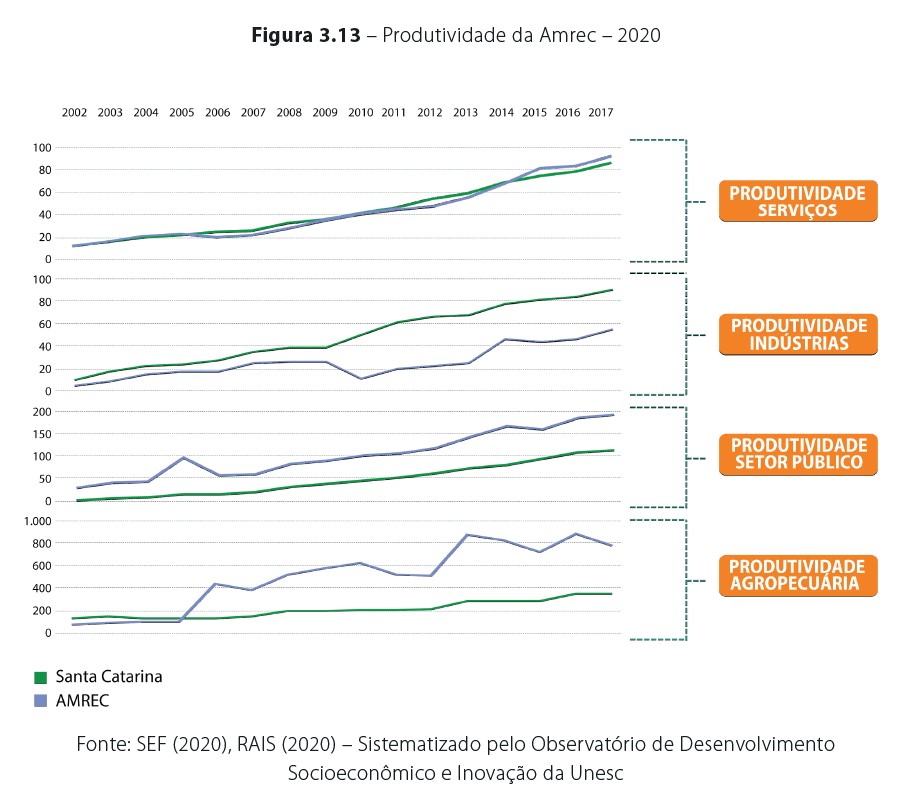

A produtividade regional comparada com a estadual sinaliza que a Amrec tem um setor de serviços equiparável à média das demais regiões do estado, praticamente convergindo ao longo do tempo. Com crescimento similar, mas acima da média, está a produtividade do setor público, apresentando tendência de distanciamento do crescimento estadual ao longo do período.

Nos demais setores, há visivelmente um rompimento em comparação com a média estadual. A produtividade industrial na região teve uma queda em 2009, mesmo com o crescimento no mesmo período no estado, e está, de forma lenta e gradual, recuperando o fôlego para retomar aos níveis de produtividade equiparáveis as demais regiões de Santa Catarina. A margem ainda se mantém distante, mas já apresenta melhoras comparadas a anos anteriores. Vale ressaltar que o setor industrial emprega a maioria dos trabalhadores formais da região.

A produtividade da agropecuária vem se distanciando do restante do estado ao longo do tempo. Mesmo com todo o potencial da área, com alta valorização e os indícios de crescimento do setor por conta da necessidade cada vez mais crescente de produtos agrícolas. Há espaço para o aumento da produtividade do setor com novas tecnologias e melhor aproveitamento das áreas já utilizadas, agregando valor as produções já existentes, além da possibilidade de crescimento com novos produtores no setor. O que falta nas áreas em referência são incentivos e políticas públicas que permitem e orientem ao crescimento ordenado e estruturado para um plano que contribua na região como um todo.

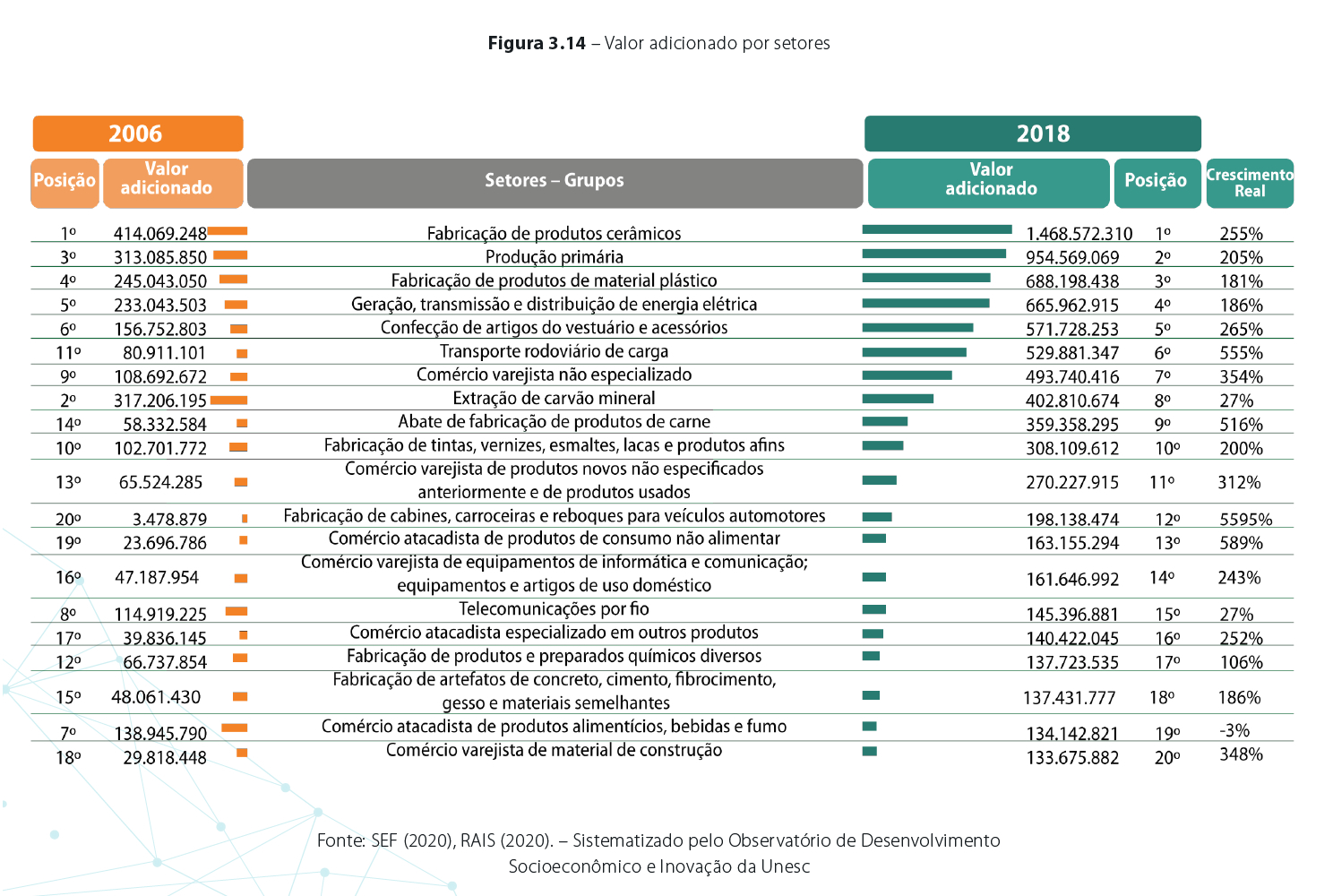

A figura 3.14 apresenta os 20 principais setores da região carbonífera em termos de valor adicionado. Ressalta-se que os valores estão apresentados em reais tendo como base o ano de 2018. A posição dos setores, de 2006 a 2018, e a taxa de crescimento durante o mesmo período também são apresentados na figura.

Observa-se que o valor adicionado do principal setor da região foi um pouco mais de 1,4 bilhão e a taxa de crescimento para o mesmo período foi de 255%. O setor de fabricação de cabines, carrocerias de reboques apresentou a maior taxa de crescimento quase 5.600% durante o período analisado. Destaca-se ainda que o setor relacionado ao comércio atacadista de produtos alimentícios, bebidas e fumo teve uma retração em torno de 3%.

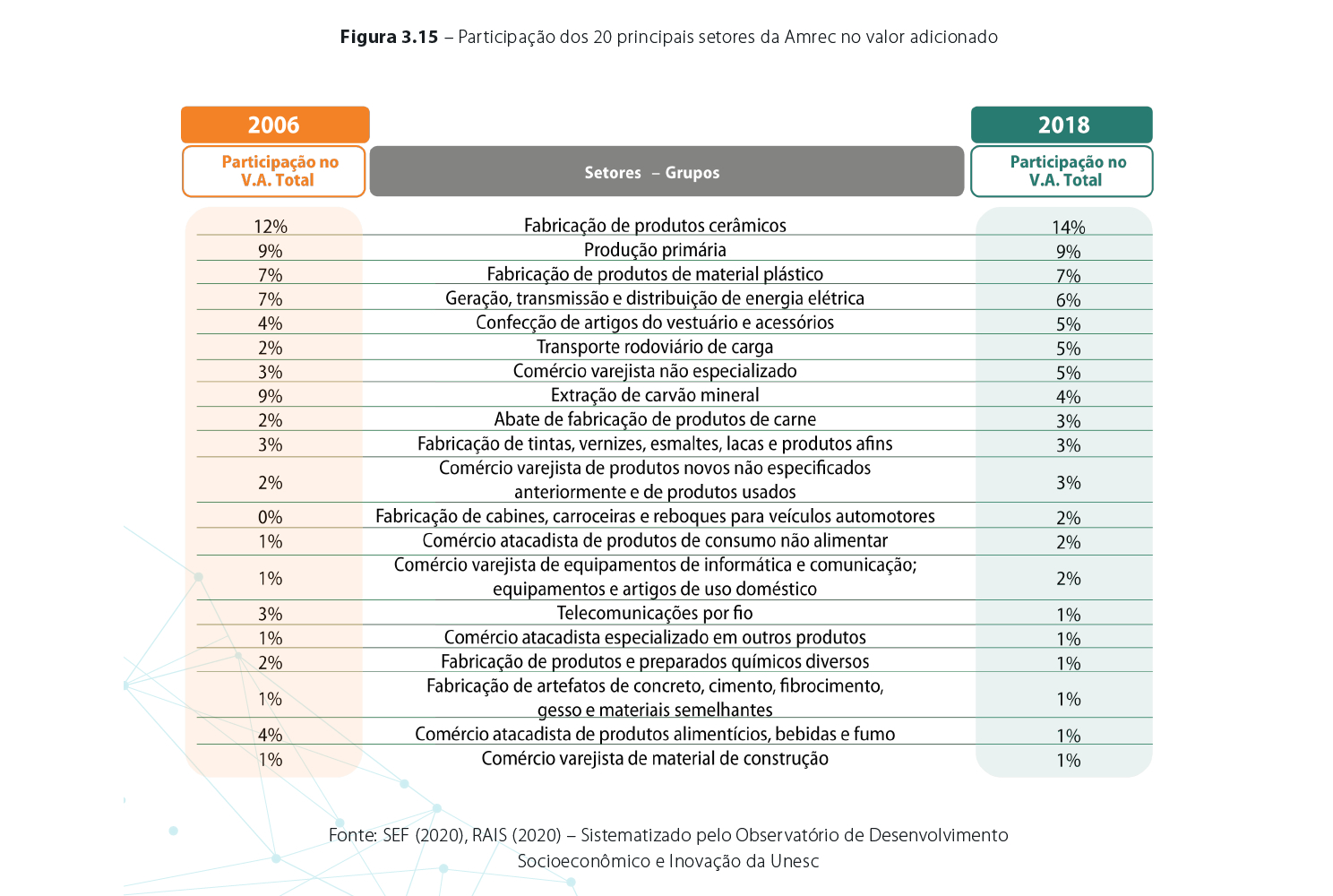

A figura 3.15 apresenta a participação de cada um dos 20 principais setores no total do valor adicionado da região.

É necessário destacar os setores de fabricação de produtos cerâmicos, produção primária, fabricação de produtos plásticos, geração transmissão e distribuição de energia todos com participação superior a 6%. Vale destacar ainda que o setor de extração de carvão mineral representava 9% do valor adicionado da região em 2006, e essa participação reduziu-se para 4% em 2018.

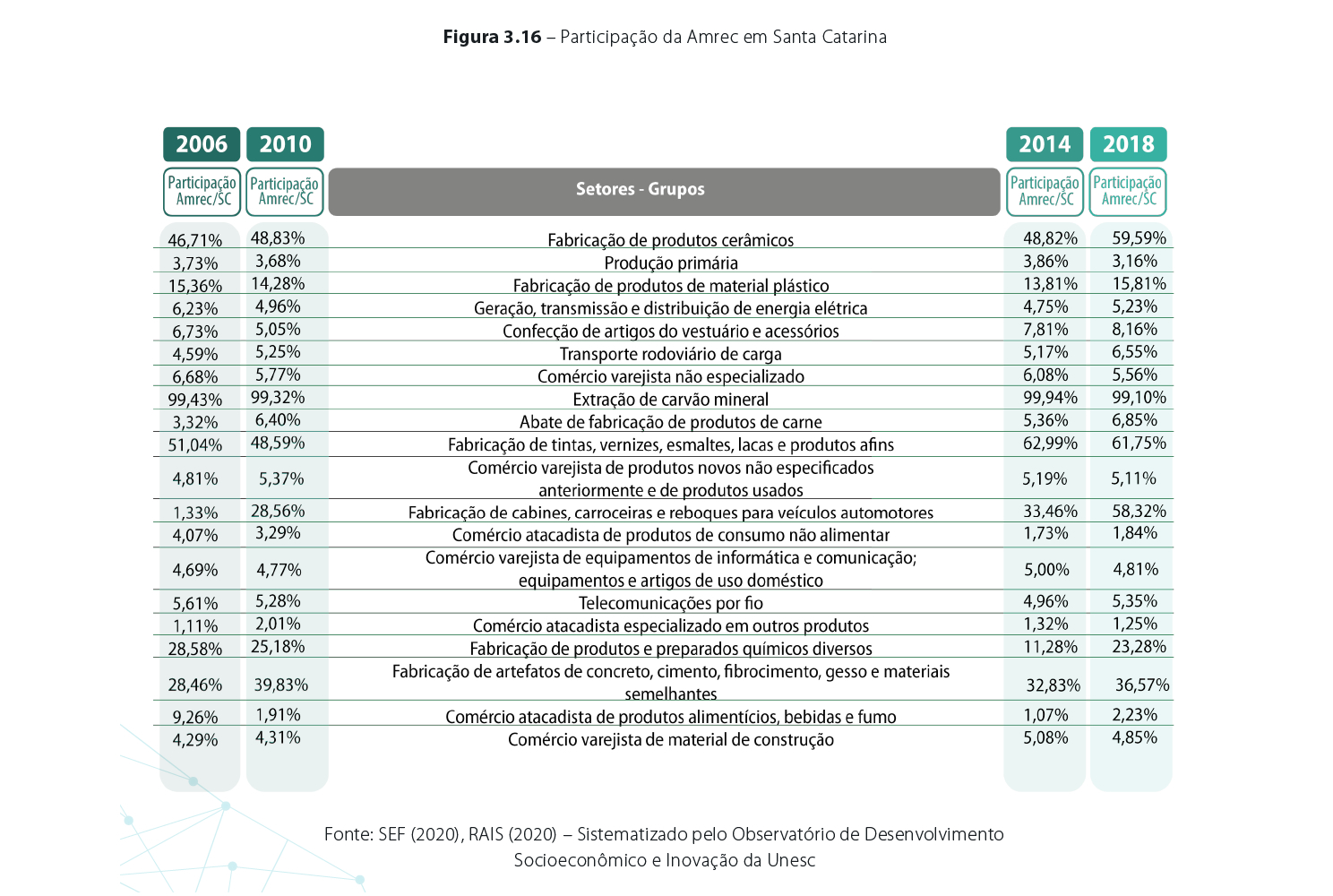

A figura 3.16 retrata o peso de cada um dos 20 principais setores da região carbonífera sobre cada atividade do estado de Santa Catarina em termo de valor adicionado.

Para o valor adicionado gerado, a partir da produção de cerâmica, em Santa Catarina aproximadamente 47% têm como origem os municípios da Amrec no ano de 2006. Para esse mesmo setor, considerando o ano de 2018, esse percentual sobe para aproximadamente 60%. Para o setor de extração de carvão mineral quase a totalidade do valor adicionado no estado tem como origem a Amrec. Para o período considerado, esse valor sempre esteve acima de 99%. Outro setor que merece destaque refere-se à fabricação de cabines, carrocerias e reboques cuja participação da região carbonífera, no valor adicionado para esse setor, passou de 1,33% em 2006 para mais de 58% em 2018.

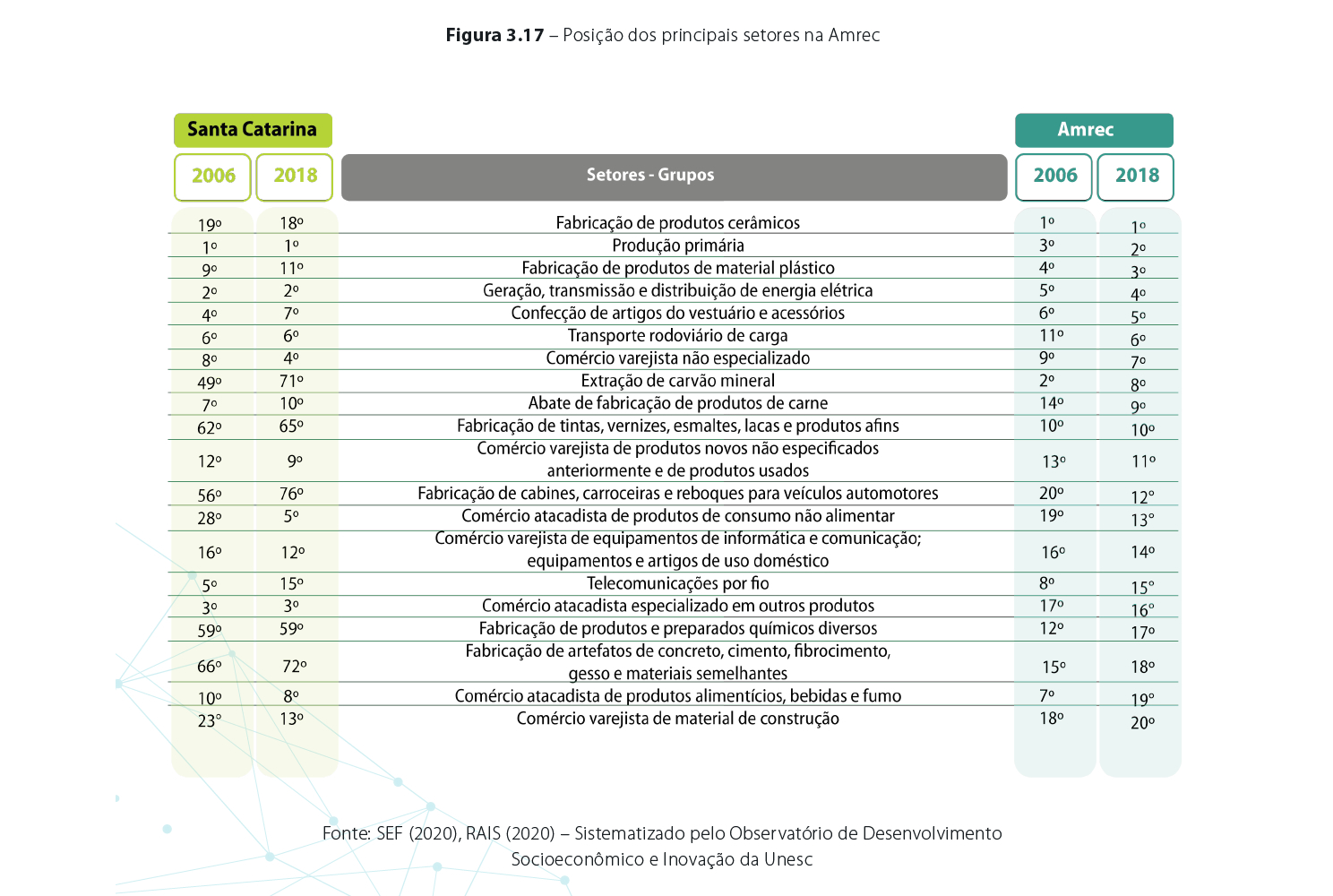

A figura 3.17 apresenta a posição na Amrec e no estado dos 20 principais setores da região carbonífera de 2006 a 2018.

A fabricação de produtos cerâmicos, principal setor na região carbonífera, ocupa a 18ª posição entre todos do estado. Já o setor de extração de carvão mineral é a 8ª força em termos de valor adicionado na região para o ano de 2018 e ocupa atualmente a posição 71º no ranking do estado.

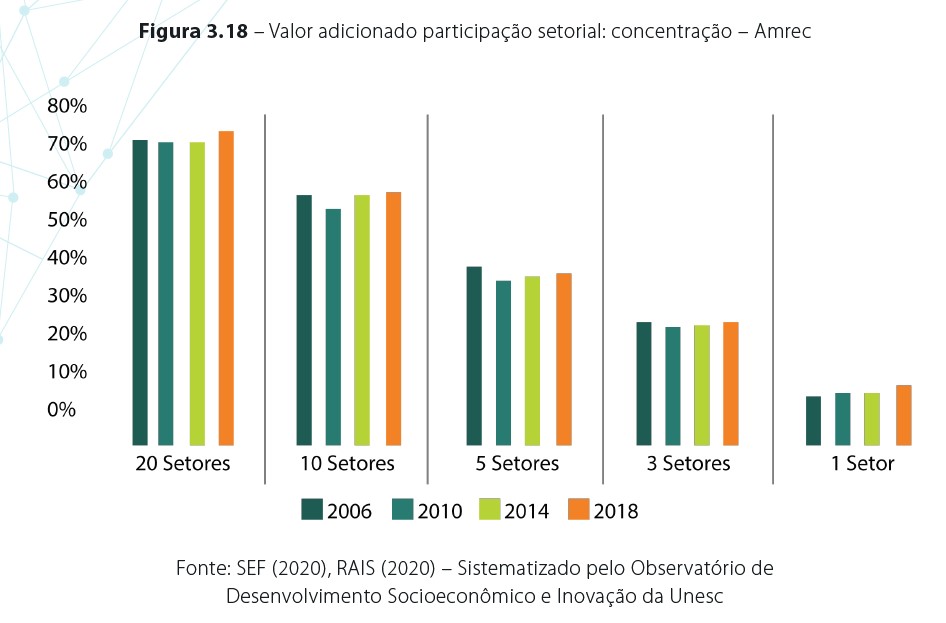

A figura 3.18 apresenta a participação dos setores no total do valor adicionado da região para os anos de 2006, 2010, 2014 e 2018.

Em 2018, os 20 principais setores representam mais de 76% do valor adicionado na região carbonífera. A concentração relacionada aos 10 principais setores durante todos os períodos foi em torno de 55%. O setor cerâmico representa em torno de 14% do valor adicionado da região referente ao ano de 2018.

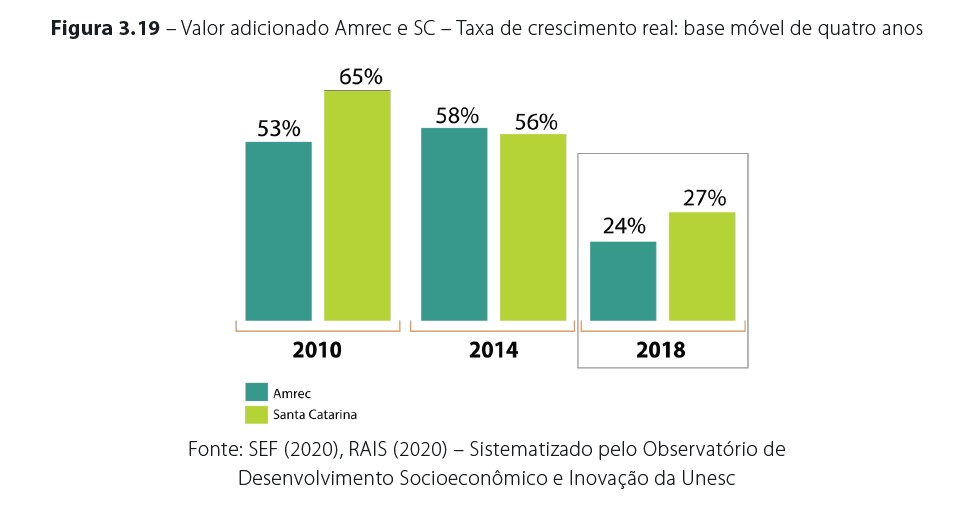

A figura 3.19 retrata as taxas de crescimento real utilizando a base móvel de quatro anos.

Os anos analisados referem-se a 2006, 2010, 2014 e 2018. De 2006 a 2010, a taxa de crescimento para os municípios da região carbonífera foi de 53%, enquanto Santa Catarina apresentou uma taxa de crescimento de 65%. Ao comparar as taxas de crescimento entre os anos de 2010 e 2014, é possível observar que os municípios da região carbonífera cresceram mais quando comparados aos demais municípios do estado com taxa de 58% e de 56% respectivamente. Já para o período de 2014 a 2018, as taxas de crescimento foram de 24% e 27% para Amrec e para o estado respectivamente.

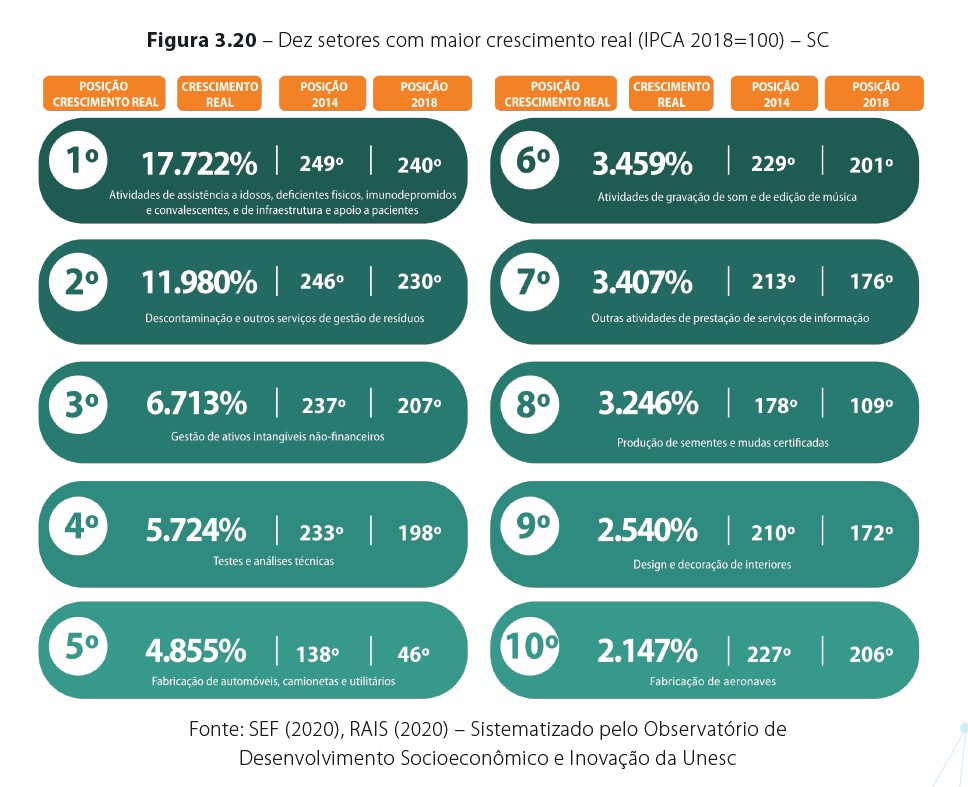

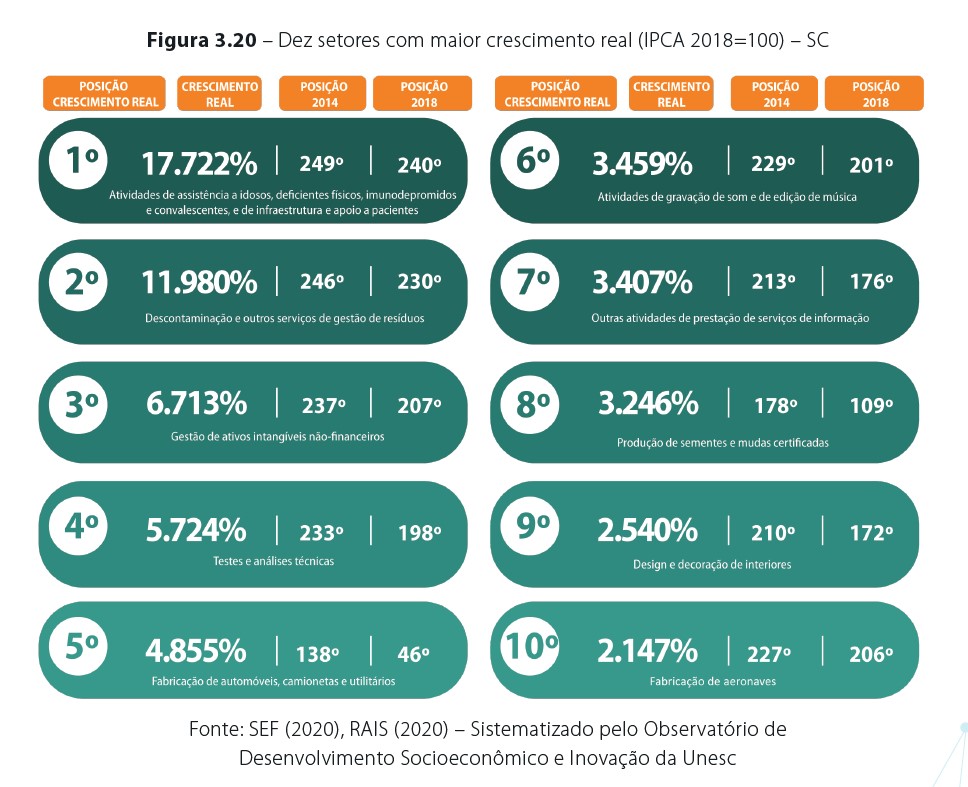

Os dados e as posições relacionados aos 10 setores que apresentaram maior crescimento real durante o período de 2014 a 2018 para o estado de Santa Catarina estão apresentados na figura 3.20.

Destaca-se o setor de fabricação de automóveis, caminhonetes e utilitários que apresentou um crescimento real de quase 4.900%. A posição do setor em 2014 era de 138 e, no ano de 2018, esse setor ocupou a 46ª posição em termos de valor adicionado.

A figura 3.21 apresenta a posição dos 10 setores com as maiores taxas de crescimento real durante o período de 2014 a 2018.

A fabricação de produtos na área da saúde, como instrumentos, equipamentos e materiais para uso médico e odontológico, apresentou crescimento de mais de 8.000%, passando da posição 136 em 2014 para a posição 64 em 2018.

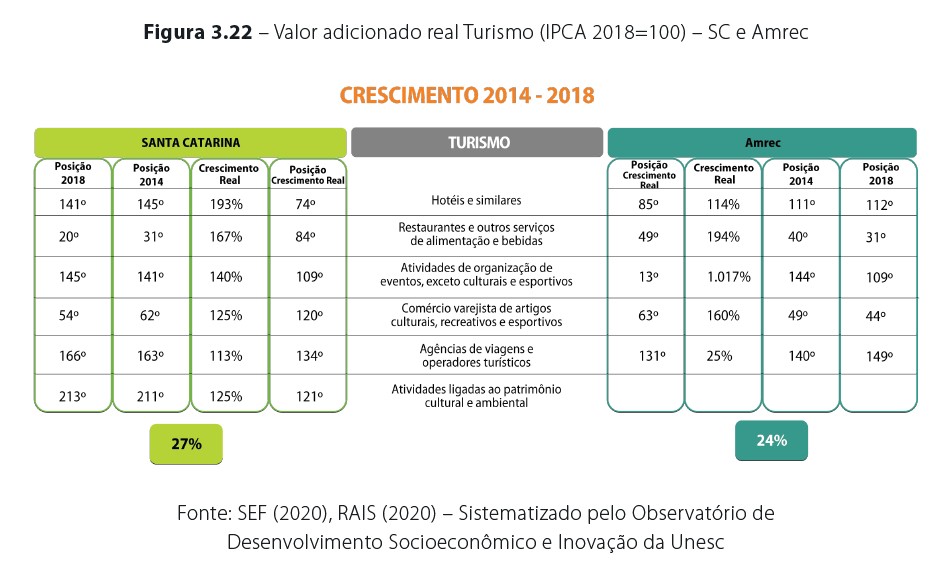

O valor adicionado relacionado ao setor de turismo, referente ao crescimento real, e sua posição para os anos de 2014 e 2018 são apresentados na figura 3.22.

Vale destacar que as taxas de crescimento do setor foram mais expressivas quando comparadas à média de crescimento observado nos demais setores, tanto para a Amrec quanto para o estado. Observa-se um aumento de mais de 1.000% de 2014 a 2018 para o setor voltado às atividades de organização de evento sendo o 13º setor que mais cresceu na região. Em termos de posição, em 2014 esse setor estava na posição 141 e, em 2018, passou para a 145. O setor de restaurantes e serviços ligados à alimentação e bebidas cresceu em torno de 195% na posição 40 em 2014 indo em 2018 para a posição 31.

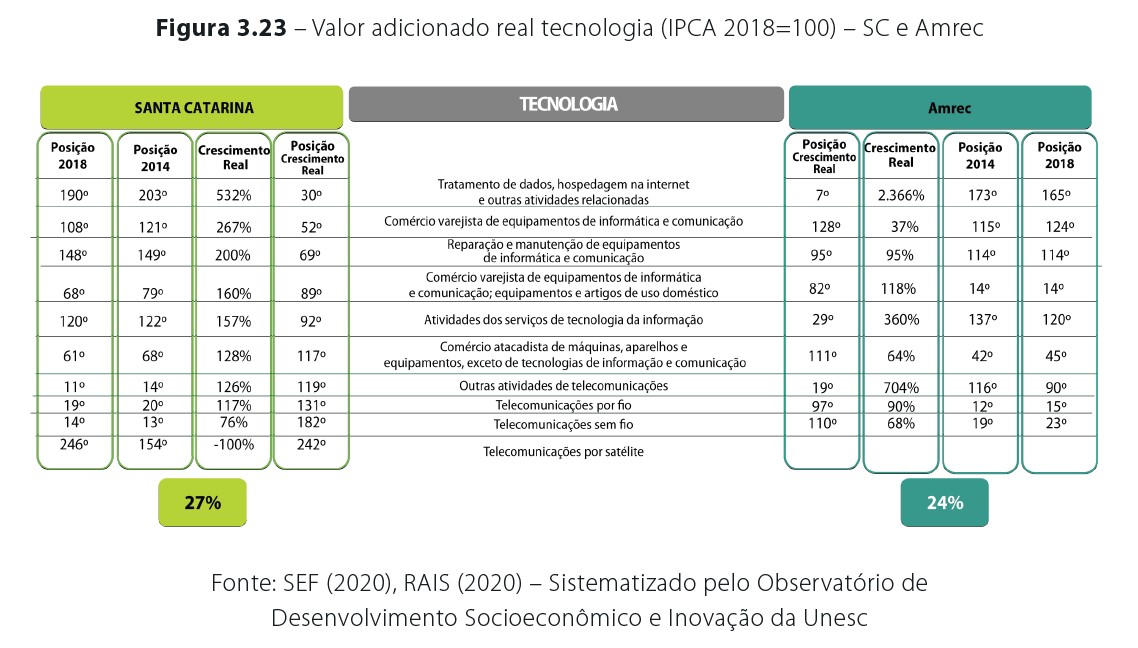

A figura 3.23 retrata os dados do valor adicionado referente ao setor de tecnologia para região e o estado de Santa Catarina. As posições referentes aos anos de 2014 e 2018 bem como as taxas de crescimento real.

A maior taxa de crescimento real observada no setor de tecnologia para os municípios da região carbonífera foi o de tratamento de dados e hospedagem de internet, com o crescimento de mais de 2.300%, apontando como o 7º setor que mais cresceu em termos reais. Outros dois setores que também merecem destaque por possuírem um peso expressivo na economia da região dizem respeito ao comércio varejista de equipamentos de informática e comunicação, que apresentou um crescimento de 118%. Ressalva também para o setor de telecomunicações por fio que apresentou um crescimento de 90%. A posição desses dois setores, em termos de valor adicionado, para o ano de 2018 a 14ª e a 15ª respectivamente.

Impacto e Direcionamento de Políticas

___

Sobre o cálculo dos impactos, trata-se de um modelo econômico desenvolvido para região carbonífera a fim de entender as principais variáveis que determinam o crescimento econômico. Por meio desse modelo, é possível medir o impacto que a educação, o emprego, a população, o comércio internacional e das despesas públicas têm sobre o crescimento econômico.

Vale ressaltar que os critérios relacionados à dinâmica econômica e à significância estatística foram considerados na elaboração dos cálculos. Os parâmetros calculados refletem as mudanças ocorridas no PIB a partir da variação de uma unidade monetária em cada uma das variáveis selecionadas, esses parâmetros

foram denominados de coeficientes de impacto.

1) Despesas públicas: para cada R$ 1,00 adicional nas despesas públicas, relacionado aos gastos de todas as prefeituras, o impacto sobre o PIB da região é cerca de R$ 7,30.

2) Comércio internacional: para cada um U$ 1,00 referente ao comércio internacional (exportação mais importação), o impacto sobre o PIB aumenta em R$ 1,16.

3) População: para cada pessoa adicional na população local o PIB aumenta em torno de R$ 880,00.

4) Empregos e educação: as principais variáveis que mais impactam no crescimento econômico da região dizem respeito ao nível de emprego e de educação. Para cada emprego formal gerado, independente do setor, o PIB aumenta em mais de R$ 4.500. E, finalmente, para cada matrícula adicional no ensino médio, há um incremento econômico em cerca de R$ 7.000.

Os coeficientes a seguir destacam o impacto dos setores-chave para cada unidade monetária sobreo valor adicionado total da região. Os cálculos de cada coeficiente consideram a dinâmica econômica existente entre os setores e a significância estatística.

No setor de tintas e vernizes, para cada unidade monetária gerada, o efeito sobre o valor adicionado na região aumenta em aproximadamente 2,38 unidades monetárias. Esse efeito é explicado pela estrutura da cadeia produtiva existente na região e pode ser entendido como efeito multiplicador da cadeia produtiva.